長期以來做的是PE成熟期企業(yè)投資,經(jīng)常需要跟圈外想進來的人解釋這一行的特點,后來仔細想想可一言蔽之:“都是套路”。看報表看行業(yè)地位請中介機構(gòu)做DD,在行業(yè)/企業(yè)/可比公司信息充分的前提下,這部分工作人類做的可能真的不如人工智能精準和客觀。唯一考驗的無非是與公司能談到什么terms (投資條款),主要是估值、回購、對賭等等,如果不幸不是一手開發(fā)的項目,那唯一的競爭力就是關(guān)系硬不硬和能不能接受高額介紹費了。

2016年起二級市場熱度回調(diào)后,開始了真正的全民PE時代,加上IPO開閘,基本所有的中后期項目都以本年預(yù)測增長50%以上的利潤和20-30倍的市盈率倍數(shù)來融資,以往個位數(shù)市盈率的光景一去不復(fù)返。上半年融資的企業(yè)要年內(nèi)申報IPO,下半年融資的企業(yè)要明年申報IPO。基本呈現(xiàn)的狀態(tài)是“夢想總是要有的,萬一實現(xiàn)了呢?”

然而一定要捫心自問的基本問題是:如果估值比已經(jīng)上市的行業(yè)龍頭企業(yè)還要貴,那我為什么不直接買龍頭企業(yè)的二級市場股票呢?

在從眾的狂熱下,往往容易一葉障目,我們自動篩選了那些回報驚人的成功案例,忽略了大多數(shù)血本無歸或撕破臉皮以回購慘淡收場的場景。

這個時候有必要從人群中擠出來,往外圍走一走,從紛繁的皇帝新衣中找到那個真正穿了衣服的人。

【1】往前面走一走:投技術(shù)而非模式,在合適的時點下注

往早期的階段看一看,這里不是說做PE的都要轉(zhuǎn)型去投VC,畢竟是兩個完全不同的投資邏輯,拼的是不同的成功概率。而是要保持對趨勢的清醒,從一個公司初創(chuàng)的本源,看看這個公司的基因是什么?

從團購競賽,到O2O競賽,到目前的共享經(jīng)濟挑戰(zhàn)賽,中國式創(chuàng)新似乎都拘泥在商業(yè)模式創(chuàng)新上了。

共享什么呢?個人認為,共享充電寶共享雨傘都不靠譜,能有點出路的,是共享知識,共享時間等無形的東西。

技術(shù)創(chuàng)新怎么辦?中國人想到的最好辦法也就是去國外買買買。

然而從投資的角度,商業(yè)模式的價值僅在于先發(fā)優(yōu)勢積累的用戶,薄弱且需要極大的運氣,需要大量的精力投入運營,本質(zhì)上還是個苦活累活。

技術(shù)創(chuàng)新在最不濟的情況下,可以拋棄運營直接出售。但沒有人會高價買一個運營失敗的商業(yè)模式,人們會simply copy。

另外一個角度看,科技投資的趨勢已經(jīng)逐漸確立,2017年科技取代石油、金融,占據(jù)了全球前十大市值的七席。

表:全球市值前十的歷史變遷

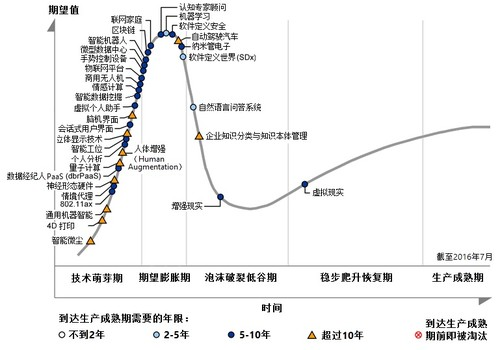

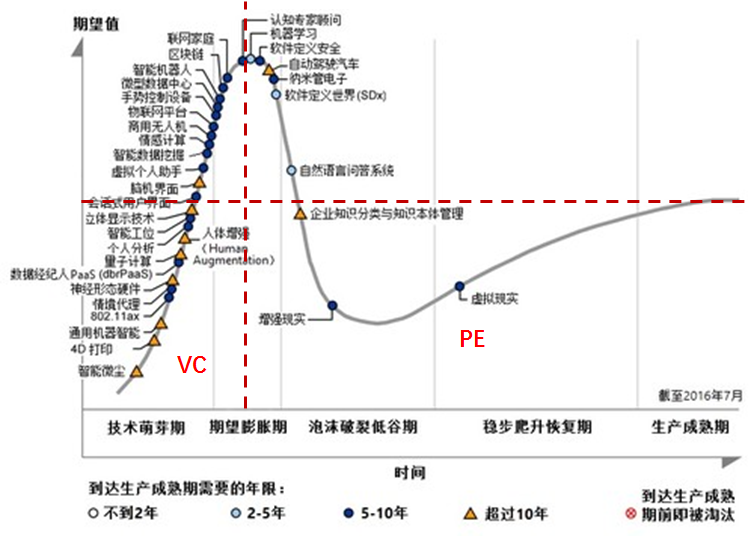

當(dāng)然了,技術(shù)也得看什么時候投資,中國人喜歡的是套利,然而套利最精明的量化程序要解決的是“選股”和“擇時”的問題,其實所有的投資都是。讓我們從Gartner2016年新興科技技術(shù)成熟度曲線找找感覺,幾乎所有的技術(shù)都要經(jīng)歷快速的泡沫累計期和破裂期,最后才逐步實現(xiàn)應(yīng)用和大規(guī)模生產(chǎn)。

圖: Gartner發(fā)布的2016年新興科技技術(shù)成熟度曲線

簡單把生產(chǎn)成熟期能達到的期望值做一根橫向的虛線,并在期望的高點做一根縱向的虛線,那么VC應(yīng)該投資的是左下角的技術(shù),PE應(yīng)該投的是右下角的技術(shù)。

注:以上僅為示意,需要關(guān)注最新的Gartner曲線,并關(guān)注技術(shù)實現(xiàn)的時間與基金期限的匹配度

【2】往后面走一走:跟上市公司做生意

在一級市場項目估值水漲船高的時候,往后面走一走,看看已經(jīng)上市公司,也很有必要。同樣,不是要擯棄一級市場轉(zhuǎn)做股票交易,而是:

1)找到市值穩(wěn)健且大幅增長的公司模式,作為Pre-IPO投資選擇的參考。至于那些上市后就成為殼的公司,即使PE早早撤出賺到了錢,也稱不上好的投資;

2)參與定增。盡管新的定增定價機制下套利空間已經(jīng)大幅縮小,但是有保底的定增還是有其參與的意義,前提是募投項目產(chǎn)生的資金效率要足夠高;

一個上市公司市值100億元,當(dāng)年凈利潤10億元,當(dāng)年市盈率10倍(假設(shè)這個市盈率是個合理水平)。

如果公司定增融資X億元,可以產(chǎn)生Y億元的利潤,其他因素不變,則募投完成后公司市盈率是(100+X)/(10+Y),這個投資合算的前期是投后市盈率要低于投資前的10倍(實際投資估值下降)。

100/10 >(100+X)/(10+Y),即募投資金產(chǎn)生的利潤率Y/X > 1/10

通用的看:募投資金產(chǎn)生的利潤率>市盈率的倒數(shù)

3)傍上一家靠譜的上市公司實施換股,其實說白了就是九折拿股票的機會,基本意思就是“大哥請帶我飛吧”。當(dāng)然,要注意的是有1-3年的鎖定期,且換股的標的不能把上市公司的估值給拖累了。

小小啟示

前后都走了一遭后,有助于選擇哪類型公司和何時下手的問題。但對于具體的投資項目,還是要回到PE殘酷的套路現(xiàn)實來。在AI替代傳統(tǒng)的分析工作之前,該碼的磚還是要碼。畢竟一旦投資進去,大家都一條船上的人了,含著淚也要把這個穿著光鮮衣服的故事講下去。

做PE投資不是一昧追求高的收益,而是博取更高的夏普比率(超額收益/風(fēng)險)。

君子慎始而無后憂。